※当サイトでは、アフィリエイトプログラムを利用し、アコム、消費者金融、クレジットカードの企業から委託を受け広告収益を得て運用しております。

※この記事の詳細情報は作成時点のものです。最新情報は各機関公式サイトにてご確認ください

※掲載するサービスの利用を推奨するものではありません。金融商品取引法に基づく登録を受けていない海外所在業者にご注意ください。

「クレジットカードの作り方は?条件はある?」

「審査は甘い?厳しい?」

本記事では、クレジットカードの作り方と初心者におすすめのクレジットカード19選を紹介します。

クレジットカードを作る条件や審査難易度も解説するので、しっかりとカード作成時のポイントをチェックしてから、安心して申し込めるようになりますよ。

クレジットカードの審査で見られるポイントを知りたい方も必見です。

\編集部厳選!おすすめクレジットカード7選!/

| カード名 | JCB CARD W |

三井住友カード(NL) |

JCB CARD W plus L |

エポスカード |

セゾンパール・アメリカン・エキスプレス・カード |

ライフカード |

イオンカードセレクト |

|---|---|---|---|---|---|---|---|

| こんな方に おすすめ |

高還元率を狙いたい方(18歳〜39歳入会限定) | ナンバーレスで安心安全に利用したい方 | 毎月のプレゼント企画に参加したい方 | スピーディーにタッチ決済したい方 | 電子コミックの購入で50%還元を受けたい方 | 個性光る限定デザインを持ちたい方 | イオンモールの利用が多い方 |

| おすすめ ポイント |

常時2倍の還元率! Amazon/楽天市場でポイントがどんどん貯まる! |

最短10秒で即時発行! 対象のコンビニやマクドナルドで最大7%ポイント還元※3 |

女性向けサービスが充実! | 表面ナンバーレスで周り番号がバレにくい! | 永久不滅ポイント最大8,000円相当が貰える! | 誕生日の月にはポイントが3倍! | Wポイントデーや対象店舗ならWAONポイント2倍! |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 年会費1,100円 ※年1回以上利用で翌年度無料 |

◎ 無料 |

◎ 無料 |

| 審査・ 発行期間 |

◎ 即日発行 ※1 |

◎ 即時発行 (最短10秒) ※即時発行ができない場合があります。 |

◎ 即日発行 ※1 |

◯ 通常1週間 店頭申込の場合、即日発行 (最短30分) |

◎ 即日発行 ※デジタルカードの場合、即日(最短5分)発行 郵送受取の場合、最短3営業日発行 |

◯ 最短2営業日 |

△ 通常2週間 店頭受取の場合、仮カードを即日発行(イオンマークのあるお店のみですぐにご利用いただけるカード) |

| ポイント 還元率 |

◎ 1.00%~10.50% ※2 |

◎ 0.5%~5.0% |

◎ 1.00%~10.50% ※2 |

◯ 0.5%~1.25% |

◯ 0.5〜2.0%※4 |

◯ 0.30%~3.3% |

◯ 0.5〜1.33% |

| ポイント 利用先 |

・パートナー店(Starbucks、Amazon、セブンイレブン他) | ・Visaの使えるお店(店舗、ネットショッピング) | ・パートナー店(Starbucks、Amazon、セブンイレブン他) | ・マルイ ・プリペイドカードに移行 ・商品券や他社ポイントに移行 |

・オンラインストア ・ショッピング利用分の請求金額に充当 ・ふるさと納税 |

・口座振込によるキャッシュバック ・家電や食品、ギフトカード等に交換 |

・加盟店で買い物 ・商品や商品券、他社ポイントへの交換 ・電子マネーWAONにチャージ |

| キャンペーン | ◎ 最大15,000円相当 プレゼント |

◯ 5,000円分 プレゼント |

◎ 最大15,000円相当 プレゼント |

◯ 最大2,000円相当プレゼント |

◎ 最大8,000円相当プレゼント |

◯ 最大15,000円キャッシュバック |

◎ 新規入会・利用で 5,000WAON POINT+条件達成で+7,000円相当もらえる!※5 |

| 国際 ブランド |

|||||||

| ポイント 種類 |

Oki Dokiポイント | Vポイント | Oki Dokiポイント | エポスポイント | 永久不滅ポイント | LIFEサンクスポイント | WAON POINT |

| 入会資格 | 18歳以上 ~39歳以下 ※本人または配偶者に安定した継続的な収入のある方 ※学生可 |

18歳以上 ※高校生を除く学生可 |

18歳以上 ~39歳以下 ※本人または配偶者に安定した継続的な収入のある方 ※学生可 |

18歳以上 学生可 |

18歳以上 学生可 |

18歳以上 | 18歳以上 学生可 イオン銀行の口座をお持ちの方 |

| 申込み 方法 |

Web申込み | Web申込み | Web申込み | Web申込み 郵送申込み 店頭申込み |

– | Web申込み | – |

| ショッピング 利用可能枠 |

– | 10万円~100万円 | – | – | – | 10万円~200万円 | 10万円~50万円 |

| 付帯保険 | 海外旅行 ショッピング |

海外旅行 | 海外旅行 ショッピング |

海外旅行 | – | – | 海外・国内旅行 ショッピング |

| 交換マイル | ANA JAL スカイ |

ANA | ANA JAL スカイ |

ANA JAL |

ANA JAL |

ANA | JAL |

| スマホ決済 | Apple Pay Google Pay |

Apple Pay Google Pay 楽天ペイ |

Apple Pay Google Pay |

– | Apple Pay Google Pay |

Apple Pay Google Pay 楽天ペイ |

Apple Pay 楽天ペイ |

| 電子マネー | QUICPay | iD WAON |

QUICPay | 楽天Edy | – | – | WAON |

| 締め日・ 支払日 |

JCB公式サイトでご確認ください | ①15日締め・翌月10日払い ②月末締め・翌月26日払い |

JCB公式サイトでご確認ください | ①4日締め・翌月4日払い ②27日締め・翌月27日払い |

ショッピング:10日締め・翌月4日払い キャッシング:月末締め・翌々月4日払い |

▶︎ショッピング 5日締め・当月27日払い ▶︎キャッシング 月末締め・翌月27日払い(金融機関によっては3日払い) |

10日締め・翌月2日払い |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 モバ即ご利用の場合。モバ即の入会条件…

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

※2 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※3 スマホでVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。iD、カードの差し込み、磁気取引は対象外です。通常のポイントを含みます。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

※5 他企画内容については公式サイトにてご確認ください

目次

- クレジットカード作成時は「本人確認書類」「口座情報」が必要

- クレジットカードを作る流れ

- 【初心者必見】クレジットカードの作り方と申し込み方法

- クレジットカード選びのポイント7つ

- おすすめのクレジットカード19選

- ポイントが貯まりやすい JCB CARD W

- ナンバーレスでセキュリティ万全 三井住友カード(NL)

- イオングループをよく利用する方におすすめ イオンカードセレクト

- 楽天グループの利用でお得 楽天カード

- デジタルカードが魅力 セゾンパール・アメリカン・エキスプレス・カード

- 貯まったポイントの使い道が豊富 エポスカード

- Pontaポイントがお得に貯まる au PAYカード

- docomoユーザーにおすすめ dカード

- TSUTAYAの入会金が無料 Tカード Prime

- PayPayポイントがお得に貯まる PayPayカード

- ポイント高還元率が魅力 リクルートカード

- 専業主婦や学生でも申し込み可能 セゾンカードインターナショナル

- Oki Dokiポイントを貯めるなら JCB一般カード

- ポイントは自動キャッシュバック 三菱UFJカード VIASOカード

- Suicaへのチャージでポイントが貯まる ビックカメラSuica

- 対象コンビニの利用でお得にポイントが貯まる 三菱UFJカード

- 使うほどお得になるステージ制度が魅力 ライフカード

- 月会費で持てる アメリカン・エキスプレス・グリーン・カード

- JCBの中でも高還元率が魅力 JCB CARD W plus L

- クレジットカードが手元に届いたら必ずやるべきこと

- クレジットカード作成時に注意すべき点4つ

- クレジットカード作成時のよくある質問

- まとめ

クレジットカード作成時は「本人確認書類」「口座情報」が必要

本人確認書類

クレジットカードを申し込むには、申込者の本人確認書類が必要です。なぜなら、申込者が間違いなく「本人」であることを確認する必要があるからです。

申し込む前に、以下のような本人確認書類を用意しておきましょう。

- 運転免許証

- パスポート

- マイナンバーカード

- 在留カード

- 健康保険証

- 住民票の写し(発効日から6ヶ月以内)

- 印鑑登録証明書(発行日より6ヶ月以内)

- 公共料金領収証書

- 社会保険料領収証書

- 国税や地方税の領収証書もしくは納税証明書

運転免許証・パスポート・マイナンバーカード・在留カードには顔写真が付いているため、1枚で対応可能です。その他の顔写真が付いていない書類は、2種類準備する必要があります。

利用代金の引き落とし口座情報

申し込み時には、利用代金を支払うための銀行口座を設定します。キャッシュカードや通帳など、口座情報がわかるものを用意しましょう。

クレジットカード会社によっては、普段利用している金融機関が引き落とし口座として利用できないこともあります。申し込み時に焦らないためにも、あらかじめ対応している金融機関を確認しておくとよいでしょう。

なお、Web上で申し込みが完結できるクレジットカードであれば、ほとんどの会社で銀行印は不要です。

クレジットカードを作る流れ

クレジットカードは、基本的に以下の流れで作成します。

- クレジットカードを選ぶ

- 申し込む

- 申込番号を控える

- 審査結果を待つ

- 受け取る

1.クレジットカードを選ぶ

まず、申し込むクレジットカードを選びます。

クレジットカードを選ぶ際は、自分自身のライフスタイルに合っているカードかを考慮して選びましょう。生活圏では使えないクレジットカードを選んでしまっては、せっかく作っても宝の持ち腐れになってしまいます。

クレジットカードを日常的に買い物などで使用する場合は、スーパーなどが提携しているカードを選ぶとよいでしょう。お店独自のポイントプログラムが付帯していることが多く、ポイントカードとしても利用できます。

そのため毎日利用するお店独自のポイントと、クレジットカードの利用額に応じて付与されるポイントの、ダブルでポイントが得られるメリットがあります。

また、興味がある方は編集部が執筆したクレジットカード おすすめの記事もご確認ください。

2.クレジットカードを申し込む

クレジットカードの申し込み方法は、以下の3種類です。

- Web申し込み

- 店頭申し込み

- 郵送申し込み

なかでもWeb申し込みはスマホを使っていつでも申し込みができ、審査結果も早く知れるメリットがあります。急いでいる方は、Web申し込みがおすすめです。

それぞれの特徴やメリットは、【初心者必見】クレジットカードの作り方と申し込み方法からご確認ください。

3.申込番号を控える

クレジットカードを申し込むと、その場で申し込み番号が発行されます。申し込み番号は、クレジットカードの審査状況を確認するために必要になる重要な番号です。

そのため、クレジットカードが届くまでは大切に保管しておきましょう。

4.カード会社による審査結果を待つ

クレジットカード会社によって信用調査の方法が異なるため、審査結果が出るまでの期間に差があります。早ければ即日で結果が出るところもあれば、数日程度かかるところもあるのです。

審査状況がどの程度進んでいるか気になる場合は、申し込み番号を利用すればクレジットカード会社の公式サイトから確認が可能です。

5.クレジットカードを受け取る

クレジットカードは、申込者の自宅に本人限定受取郵便で郵送されます。不在にしていた場合は、不在票が投函されるので再配達依頼をしてください。

郵便局の預かり期間である1週間が過ぎると、送り主へ返送されるので注意が必要です。

なお、店頭申し込みの場合は基本的に店頭での受け取りとなります。

【初心者必見】クレジットカードの作り方と申し込み方法

クレジットカードを作る方法は、主に以下の3つがあります。

- Webから申し込む

- 店頭から申し込む

- 郵送で申し込む

どの方法を選んでも、審査の基準や難易度が変わることはありません。しかし、キャンペーン内容やカード発行までの時間に差が生じることがあります。

1.Web申し込み

Web申し込みであれば、インターネット上で簡単に申し込みが可能です。店舗に足を運んだり書類を持参したりする必要もなく、気軽に申し込めるのがメリットです。

- 時間や場所を気にせず申し込める

- 最短で申し込める

- Web申し込み限定キャンペーンが実施される場合がある

さらに、申し込み手続き自体も5分程度で完了します。

Web申し込みの流れ

Web申し込みの基本的な流れは、以下の通りです。

- クレジットカード会社のWebサイトから申し込む

- 審査

- 発行・カード受け取り

申し込み画面内の必要事項を記入し、本人確認書類を添付して引き落とし口座を設定すれば、Web申し込みは完了です。

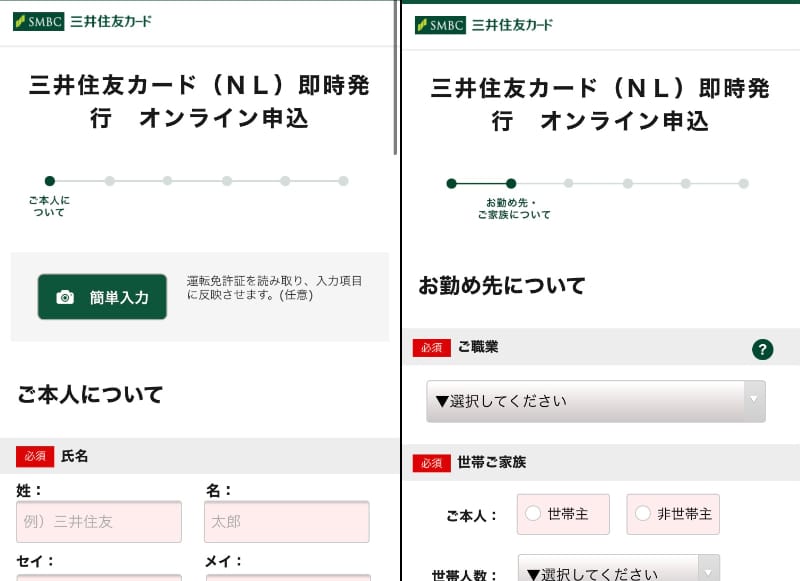

たとえば、三井住友カード(NL)であれば、公式サイトから以下のように入力画面で申し込み情報を入力します。

出典:三井住友カード公式サイト

申し込み後は所定の審査があります。情報の誤りがないように、送信前に必ず確認しておきましょう。

審査に通ればクレジットカードの発行となり、自宅にカードが送られてきます。

2.店頭申し込み

商業施設内や空港のカウンターなどで、対面で申し込みを行う方法です。スタッフがいるため、わからないことがあれば相談しながら進められます。

- 疑問や不安を確認しながら申し込みできる

- ショッピングや旅行のついでに申し込める

- 申し込み〜発行まで即日で完了することもある

クレジットカード会社によっては、店頭申し込みでも即日発行してもらえることがあります。たとえば、エポスカードは店頭で即日発行が可能です。

店頭申し込みの流れ

店頭申し込みの流れは以下の通りです。

- 専用カウンターで申し込み

- 審査

- 発行・カード受け取り

店頭で申し込む場合は、本人確認書類を忘れずに持参し、引き落とし口座の情報をいつでも確認できるようにしておきましょう。

なお、書類だけカウンターで受け取って、自宅で記入して後日郵送で申し込むことも可能です。

3.郵送申し込み

郵送の場合は、クレジットカード会社に申込書を請求したり、専用カウンターから書類を持ち帰ったりして申し込みます。

- インターネットが苦手な方も申し込みやすい

- 自分のペースで申し込める

- じっくりとクレジットカードを比較検討できる

ただし、郵送申し込みは書類の到着や確認まで時間がかかるため、一般的にクレジットカード発行まで時間がかかることが多いです。

郵送申し込みの流れ

郵送申し込みの流れは以下の通りです。

- 申込書の請求、もしくは店頭から持ち帰り

- 申込書を記載し郵送

- 審査

- 発行・カード受け取り

クレジットカードを少しでも早く受け取りたい場合は、Web申し込みか店頭申し込みがおすすめです。

ゆうちょ銀行・みずほ銀行のクレジットカードの作り方

ゆうちょ銀行とみずほ銀行が発行するクレジットカードは、申し込み方法が少し特殊です。

ゆうちょ銀行の場合

ゆうちょ銀行のクレジットカードを申し込むには、ゆうちょ銀行の口座を開設する必要があります。また、クレジットカードの申込書は郵送が必要です。

そのため、発行まで少し時間がかかってしまうこともあるでしょう。

みずほ銀行の場合

みずほ銀行のクレジットカードを申し込むには、みずほダイレクトの契約もしくはマイレージクラブの入会が必要です。どちらもみずほ銀行窓口から契約・入会手続きが行えます。

どちらかに契約・入会している場合は、ネットから簡単に申し込みが可能です。

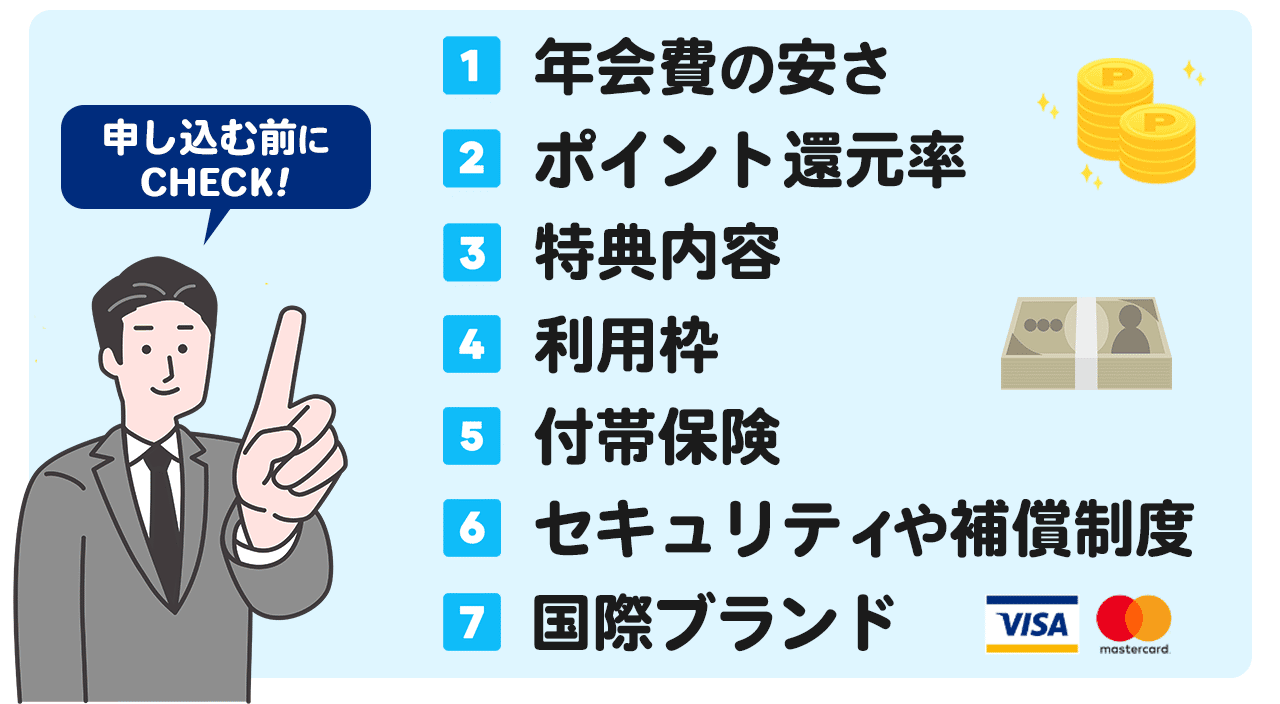

クレジットカード選びのポイント7つ

\おすすめクレジットカード7選を比較!/

| カード名 | JCB CARD W |

三井住友カード(NL) |

JCB CARD W plus L |

エポスカード |

セゾンパール・アメリカン・エキスプレス・カード |

ライフカード |

イオンカードセレクト |

|---|---|---|---|---|---|---|---|

| こんな方に おすすめ |

高還元率を狙いたい方(18歳〜39歳入会限定) | ナンバーレスで安心安全に利用したい方 | 毎月のプレゼント企画に参加したい方 | スピーディーにタッチ決済したい方 | 電子コミックの購入で50%還元を受けたい方 | 個性光る限定デザインを持ちたい方 | イオンモールの利用が多い方 |

| おすすめ ポイント |

常時2倍の還元率! Amazon/楽天市場でポイントがどんどん貯まる! |

最短10秒で即時発行!※2 対象のコンビニやマクドナルドで最大7%ポイント還元※3 |

女性向けサービスが充実! | 表面ナンバーレスで周り番号がバレにくい! | 永久不滅ポイント最大8,000円相当が貰える! | 誕生日の月にはポイントが3倍! | Wポイントデーや対象店舗ならWAONポイント2倍! |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 年会費1,100円 ※年1回以上利用で翌年度無料 |

◎ 無料 |

◎ 無料 |

| ポイント 還元率 |

◎ 1.00%~10.50% ※1 |

◎ 0.5%~5.0% |

◎ 1.00%~10.50% ※1 |

◯ 0.5%~1.25% |

◯ 0.5〜2.0%※4 |

◯ 0.30%~3.3% |

◯ 0.5〜1.33% |

| 特典内容 | ◎ いつでもポイント2倍 海外旅行傷害保険付帯 |

◎ 海外旅行傷害保険付帯 対象のコンビニ・飲食店で最大7%還元※3 |

◎ エステや美容関連の特典 女性向け保険が付帯 |

◎ 全国の飲食店や遊園地で割引 舞台のチケット優待 |

◯ 飲食店やショッピングで割引 |

◯ 国内・海外のショップやレストランで割引 |

◎ 空港ラウンジサービスの利用 海外・国内 旅行傷害保険が付帯 |

| ショッピング 利用可能枠 |

– | 10万円~100万円 | – | – | – | 10万円~200万円 | 10万円~50万円 |

| 付帯保険 | 海外旅行 ショッピング |

海外旅行 | 海外旅行 ショッピング |

海外旅行 | – | – | 海外・国内旅行 ショッピング |

| セキュリティや補償制度 | ◎ ナンバーレス 海外旅行傷害保険付帯 |

◎ ナンバーレス 海外旅行傷害保険付帯 |

◎ ナンバーレス 女性向け保険付帯 |

◎ ナンバーレス 海外旅行傷害保険付帯 |

◎ デジタルカード ナンバーレス |

◎ ナンバーレス 不正検知システムの導入 |

◎ 不正防止モニタリング 本人認証サービス |

| 国際 ブランド |

|||||||

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※2 即時発行ができない場合があります。

※3 スマホでVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。iD、カードの差し込み、磁気取引は対象外です。通常のポイントを含みます。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

1.年会費の安さ

年会費が有料のクレジットカードもありますが、負担を考えると年会費は無料の方がお得です。年会費が少額であったとしても、それが毎年のこととなると意外にも負担になるものです。

年会費が無料でも、お得な機能が付いているクレジットカードもあります。申し込みをする前にいくつかのクレジットカードを比較してみましょう。

なかでも、年会費が永年無料の「三井住友カード(NL)」がおすすめです。

年会費は永年無料「三井住友カード(NL)」

出典:三井住友カード(NL)

| 三井住友カード(NL) | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.50%~5.00% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | Web申込み |

\年会費は永年無料!/

無料で三井住友カード(NL)

に申し込む

年会費永年無料!ナンバーレスでセキュリティ対策も万全

三井住友カード(NL)は、年会費が永年無料のクレジットカードです。コストを一切かけずに持ち続けられるため、おすすめの1枚といえます。

さらに、完全ナンバーレス仕様でカード番号が盗み見される心配もありません。セキュリティ対策は万全で、安心して使えるクレジットカードです。

\ナンバーレスで安全/

無料で三井住友カード(NL)

に申し込む

2.ポイント還元率

クレジットカードの中には、提携ショップや自社店舗で利用するとポイントが倍になるサービスが付いているものがあります。クレジットカードで支払いをするたびにポイントが貯まるシステムです。

貯まったポイントは景品と交換したり、カード利用料金の支払時に充てたりと便利に使えます。そのため、ポイント付与率の高いカードがおすすめです。

目安としては、還元率が1.0%以上であればポイントをお得に貯めやすいといえます。還元率1.0%の場合、1,000円の支払いをすると10ポイントが還元されます。

ポイント還元率が高いカードはいくつかありますが、特に「JCB CARD W」がポイントを貯めやすくおすすめです。

また、興味がある方は編集部が執筆したクレジットカード ポイント還元率の記事もご確認ください。

還元率はJCB一般カードの2倍「JCB CARD W」

出典:JCB CARD W

| JCB CARD W | |

|---|---|

| 申し込み資格 | 18歳以上~39歳以下 |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.00%~10.50%※1 |

| 付帯保険 | 海外旅行(利用付帯)、ショッピング(海外) |

| 申し込み方法 | - |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

\ポイント還元率はいつでも2倍!/

対象店舗利用で還元率最大11倍!ポイントを貯めやすいお得カード

JCB CARD Wは、JCB一般カードに比べてポイント還元率が2倍の1.0%です。公共料金や携帯代、電車の定期券などの購入も対象のため、日々の支払いでお得にポイントを貯められます。

さらに、スターバックスやセブンイレブンなどの提携店舗を利用すれば、通常ポイントと合わせて最大11倍のポイント還元が受けられることが魅力です。

\対象店舗で最大11倍のポイント還元/

また、興味がある方は編集部が執筆したJCB CARD Wの記事もご確認ください。

3.特典内容

クレジットカードは、カード会社ごとに違った魅力がある特典が付帯します。新規入会時に付いてくる特典や、クレジットカードを解約しない限りずっと付いてくる特典もあります。

- 国内・海外旅行傷害保険

- 空港ラウンジの利用

- 商業施設・飲食店の割引サービス

- 新規入会でポイントプレゼント

一般的に、クレジットカードのグレードが上がると特典や付帯サービスの内容も充実する傾向があります。クレジットカードを作る際は、特典内容を選ぶポイントとして重視してもよいでしょう。

なかでも、「dカード」は特典内容が充実しています。

docomoユーザーは恩恵を受けやすい「dカード」

出典:dカード

| dカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 1.00%~4.50% |

| 付帯保険 | ショッピング |

| 申し込み方法 | - |

\docomoユーザーにおすすめ/

無料でdカード

に申し込む

ahamoユーザーはデータ量をもらえる!d払いでポイント二重取り可能

dカードは、docomoユーザーは特にお得に利用できるクレジットカードです。たとえば、ahamoユーザーは支払い方法をdカードに設定すると、1GB/月がプレゼントされます。

さらに、d払いの支払い方法をdカードに設定すると最大2.0%還元となるお得な特典もあります。

\ahamoユーザーは1GB/月もらえる/

無料でdカード

に申し込む

4.利用枠

クレジットカードには、利用できる金額の上限があります。これを利用枠といい、利用枠は利用者の収入により決まります。

クレジットカード使用時の金額に対する支払い能力を考慮するため、収入が多く安定している方ほど利用枠の上限も高くなるのが特徴です。

一方で、収入が少ない方や安定していない方は、利用枠が低く設定されることがあります。

数あるカードの中でも、「アメリカン・エキスプレス・カード」は一律の限度額がなく、柔軟に対応していることが特徴です。

限度額の制限なし「アメリカン・エキスプレス・グリーン・カード」

出典:アメリカン・エキスプレス・カード

| アメリカン・エキスプレス・グリーン・カード | |

|---|---|

| 申し込み資格 | 20歳以上 |

| 年会費 | 13,200円 |

| 国際ブランド | AMEX |

| ポイント還元率 | 0.50% |

| 付帯保険 | 海外旅行、国内旅行、ショッピング |

| 申し込み方法 | - |

\限度額の制限なし/

無料でアメリカン・エキスプレス・グリーン・カード

に申し込む

一律の限度額なし!事前入金で利用枠を広げられる

アメリカン・エキスプレス・グリーン・カードは、一律の限度額が定められていません。利用者一人ひとりの利用実績に合わせて、利用枠を適用しています。

さらに、高額決済をする場合は事前にカード会社が指定する口座に利用額を入金することで、実質無制限でカード決済が利用できることが最大の魅力です。

\実質無制限の利用枠/

無料でアメリカン・エキスプレス・グリーン・カード

に申し込む

5.付帯保険

クレジットカードには、スリや置き引きの被害にあった場合や、カードを利用して購入した商品に限り破損した場合に補償されるショッピング保険が付いています。

そのほか、旅行先で怪我をした場合などに対応している旅行傷害保険もあります。旅行先で怪我などをした場合、病院でかかった治療費が保険から支払われるサービスです。

特に海外旅行の際は、病院を受診すると高額な治療費がかかるケースが多いです。そのため、充実した旅行傷害保険であれば安心して旅行が楽しめるでしょう。

なかでも「エポスカード」は自動付帯※1の海外旅行傷害保険が付き、安心して海外旅行が楽しめます。

自動付帯※1の海外旅行傷害保険「エポスカード」

出典:エポスカード

| エポスカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.50% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | Web申込み、郵送申込み、店頭申込み |

\海外旅行傷害保険が自動付帯※1/

無料でエポスカード

に申し込む

海外旅行傷害保険が自動付帯※1!コスト0円で安心

エポスカードは、最高500万円補償の海外旅行傷害保険が自動付帯※1します。通常、旅行傷害保険は利用付帯となり、旅行代金をカードで支払わなければ付帯しないことが多いです。

しかし、エポスカードであればカード払いではなくても自動付帯※1するため、カードを持っているだけで安心です。カードの年会費も無料です。

※1 2023年10月1日より利用付帯に変更

\年会費は永年無料/

無料でエポスカード

に申し込む

6.セキュリティや補償制度

セキュリティ対策として、券面にカード番号がないナンバーレス仕様のクレジットカードであれば、番号を盗み見される恐れはなく安心です。

そしてクレジットカードの補償制度は、基本的にカードを作成したその日から紛失・盗難の補償対象になっています。

不正利用された場合は、所定の手続きによって不正利用された代金の補償が受けられます。

補償を受けるためには、カード会社への届け出が必要です。補償を受けるために、カードの紛失が発覚したら速やかにカード会社に連絡しましょう。

セキュリティや補償制度を重視する方は、「イオンカードセレクト」がおすすめです。

ショッピング補償が充実「イオンカードセレクト」

出典:イオンカードセレクト

| イオンカードセレクト | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.50%~1.33% |

| 付帯保険 | ショッピング |

| 申し込み方法 | - |

\年間50万円までのショッピング補償/

購入商品は180日間補償!不正利用に対する補償も万全

イオンカードセレクトの「ショッピングセーフティ保険」は、購入商品の破損・盗難を180日間補償します。年間50万円までの安心補償です。また、不正利用の損害額も補償してもらえます。

カード番号は裏面に記載されておりカード番号を盗み見される心配もなく、一般的なカードと比べてセキュリティも高いといえます。さまざまな補償内容が充実しているため、安心して利用できる1枚です。

\表面ナンバーレスで安心/

7.国際ブランド

国際ブランドとは、世界中どこでも利用できるクレジットカードのブランドのこと。ほとんどの国や地域で使える有名な国際ブランドは、以下の通りです。

- VISA

- Mastercard

- JCB

- American Express

- Diners Club

なかでも、初心者の方は「VISA」もしくは「Mastercard」がおすすめです。

VISAとMastercardは国際ブランドのなかでもトップクラスの知名度とシェア率を誇り、世界中でも使えるお店が多くなっています。

「三井住友カード(NL)」であれば、VISAとMastercardの2ブランドを2枚持ちできる「デュアル発行」に対応しています。

VISAとMastercardを2枚持ち可能「三井住友カード(NL)」

出典:三井住友カード(NL)

| 三井住友カード(NL) | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.50%~5.00% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | Web申込み |

\VISAとMastercardを2枚持ちできる/

無料で三井住友カード(NL)

に申し込む

デュアル発行でVISAとMastercardのどちらも使える!

三井住友カード(NL)は、同じカード名義で複数ブランドを同時発行できる「デュアル発行」に対応しています。そのため、2枚発行でVISAとMastercardのどちらも使えることが特徴です。

三井住友カード(NL)は年会費無料のため、2枚目に発行したカードの年会費も永年無料です。コストをかけずに2枚持ちが続けられます。

\ナンバーレスで安全性が高い/

無料で三井住友カード(NL)

に申し込む

また、興味がある方は編集部が執筆した三井住友カードの記事もご確認ください。

おすすめのクレジットカード19選

\編集部厳選!おすすめクレジットカード7選!/

| カード名 | JCB CARD W |

三井住友カード(NL) |

JCB CARD W plus L |

エポスカード |

セゾンパール・アメリカン・エキスプレス・カード |

ライフカード |

イオンカードセレクト |

|---|---|---|---|---|---|---|---|

| こんな方に おすすめ |

高還元率を狙いたい方(18歳〜39歳入会限定) | ナンバーレスで安心安全に利用したい方 | 毎月のプレゼント企画に参加したい方 | スピーディーにタッチ決済したい方 | 電子コミックの購入で50%還元を受けたい方 | 個性光る限定デザインを持ちたい方 | イオンモールの利用が多い方 |

| おすすめ ポイント |

常時2倍の還元率! Amazon/楽天市場でポイントがどんどん貯まる! |

最短10秒で即時発行! 対象のコンビニやマクドナルドで最大7%ポイント還元※3 |

女性向けサービスが充実! | 表面ナンバーレスで周り番号がバレにくい! | 永久不滅ポイント最大8,000円相当が貰える! | 誕生日の月にはポイントが3倍! | Wポイントデーや対象店舗ならWAONポイント2倍! |

| 年会費 | ◎ 無料 |

◎ 無料 |

◎ 無料 |

◎ 無料 |

◯ 初年度無料 年会費1,100円 ※年1回以上利用で翌年度無料 |

◎ 無料 |

◎ 無料 |

| 審査・ 発行期間 |

◎ 即日発行 ※1 |

◎ 即時発行 (最短10秒) ※即時発行ができない場合があります。 |

◎ 即日発行 ※1 |

◯ 通常1週間 店頭申込の場合、即日発行 (最短30分) |

◎ 即日発行 ※デジタルカードの場合、即日(最短5分)発行 郵送受取の場合、最短3営業日発行 |

◯ 最短2営業日 |

△ 通常2週間 店頭受取の場合、仮カードを即日発行(イオンマークのあるお店のみですぐにご利用いただけるカード) |

| ポイント 還元率 |

◎ 1.00%~10.50% ※2 |

◎ 0.5%~5.0% |

◎ 1.00%~10.50% ※2 |

◯ 0.5%~1.25% |

◯ 0.5〜2.0%※4 |

◯ 0.30%~3.3% |

◯ 0.5〜1.33% |

| ポイント 利用先 |

・パートナー店(Starbucks、Amazon、セブンイレブン他) | ・Visaの使えるお店(店舗、ネットショッピング) | ・パートナー店(Starbucks、Amazon、セブンイレブン他) | ・マルイ ・プリペイドカードに移行 ・商品券や他社ポイントに移行 |

・オンラインストア ・ショッピング利用分の請求金額に充当 ・ふるさと納税 |

・口座振込によるキャッシュバック ・家電や食品、ギフトカード等に交換 |

・加盟店で買い物 ・商品や商品券、他社ポイントへの交換 ・電子マネーWAONにチャージ |

| キャンペーン | ◎ 最大15,000円相当 プレゼント |

◯ 5,000円分 プレゼント |

◎ 最大15,000円相当 プレゼント |

◯ 最大2,000円相当プレゼント |

◎ 最大8,000円相当プレゼント |

◯ 最大15,000円キャッシュバック |

◎ 新規入会・利用で 5,000WAON POINT+条件達成で+7,000円相当もらえる!※5 |

| 国際 ブランド |

|||||||

| ポイント 種類 |

Oki Dokiポイント | Vポイント | Oki Dokiポイント | エポスポイント | 永久不滅ポイント | LIFEサンクスポイント | WAON POINT |

| 入会資格 | 18歳以上 ~39歳以下 ※本人または配偶者に安定した継続的な収入のある方 ※学生可 |

18歳以上 ※高校生を除く学生可 |

18歳以上 ~39歳以下 ※本人または配偶者に安定した継続的な収入のある方 ※学生可 |

18歳以上 学生可 |

18歳以上 学生可 |

18歳以上 | 18歳以上 学生可 イオン銀行の口座をお持ちの方 |

| 申込み 方法 |

Web申込み | Web申込み | Web申込み | Web申込み 郵送申込み 店頭申込み |

– | Web申込み | – |

| ショッピング 利用可能枠 |

– | 10万円~100万円 | – | – | – | 10万円~200万円 | 10万円~50万円 |

| 付帯保険 | 海外旅行 ショッピング |

海外旅行 | 海外旅行 ショッピング |

海外旅行 | – | – | 海外・国内旅行 ショッピング |

| 交換マイル | ANA JAL スカイ |

ANA | ANA JAL スカイ |

ANA JAL |

ANA JAL |

ANA | JAL |

| スマホ決済 | Apple Pay Google Pay |

Apple Pay Google Pay 楽天ペイ |

Apple Pay Google Pay |

– | Apple Pay Google Pay |

Apple Pay Google Pay 楽天ペイ |

Apple Pay 楽天ペイ |

| 電子マネー | QUICPay | iD WAON |

QUICPay | 楽天Edy | – | – | WAON |

| 締め日・ 支払日 |

JCB公式サイトでご確認ください | ①15日締め・翌月10日払い ②月末締め・翌月26日払い |

JCB公式サイトでご確認ください | ①4日締め・翌月4日払い ②27日締め・翌月27日払い |

ショッピング:10日締め・翌月4日払い キャッシング:月末締め・翌々月4日払い |

▶︎ショッピング 5日締め・当月27日払い ▶︎キャッシング 月末締め・翌月27日払い(金融機関によっては3日払い) |

10日締め・翌月2日払い |

| 公式 サイト |

公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1 モバ即ご利用の場合。モバ即の入会条件…

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法についてはHPをご確認ください。

※2 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

※3 スマホでVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。iD、カードの差し込み、磁気取引は対象外です。通常のポイントを含みます。商業施設内にある店舗などでは、一部ポイント付与の対象となりません。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

※5 他企画内容については公式サイトにてご確認ください

ポイントが貯まりやすい

JCB CARD W

出典:JCB CARD W

おすすめポイント

- 39歳以下の入会で年会費永年無料

- 不正利用などの補償も付いている

- JCB一般カードよりもポイントが2倍貯まる

| JCB CARD W | |

|---|---|

| 申し込み資格 | 18歳以上~39歳以下 |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.00%~10.50%※1 |

| 付帯保険 | 海外旅行(利用付帯)、ショッピング(海外) |

| 申し込み方法 | - |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

\最大11倍のポイント還元が受けられる!/

39歳以下の入会で年会費永年無料

JCB CARD Wは、18歳から入会可能なクレジットカードです。39歳までに入会すると、年会費が永年無料になるサービスを提供しています。

出典:JCBカード公式サイト

39歳以下で入会した場合は、40歳以上になってからもずっと年会費は無料のままのお得なサービスです。

不正利用などの補償も付いている

不正に利用されてしまった場合でも、連絡した日から60日遡った日数を対象に、不正利用された金額が補償されます。

カードを紛失したり盗難にあったりした場合は、すぐにカード会社へ連絡してカードの運用を停止してもらいましょう。

※不正使用された内容が非対面利用(インターネットショッピング等、カードを提示しない利用)の場合、郵送またはインターネットで「カードご利用代金明細」が通知されてから、60日以内にご連絡ください。

※カードの紛失・盗難による不正使用は、JCBへの届出日の60日前から補償します。

引用:JCBカード公式サイト

JCB一般カードよりポイントが2倍貯まる

国内・海外を問わず、カード利用で付与されるポイントがJCB一般カードの2倍もらえます。

出典:JCBカード公式サイト

出典:JCBカード公式サイト

さらに、スターバックスやセブンイレブンなどのパートナーショップで利用すれば、通常ポイントと合わせて最大11倍のポイントがもらえるため、利用すればするほどお得なサービスです。

また、興味がある方は編集部が執筆したJCB CARD Wの記事もご確認ください。

\最大11倍のポイント還元が受けられる!/

ナンバーレスでセキュリティ万全

三井住友カード(NL)

出典:三井住友カード(NL)

出典:三井住友カード(NL)

おすすめポイント

- 学生はポイント還元率最大10%

- 友達紹介で最大3,000ポイントがもらえる

- タッチ決済はポイントが貯めやすい

| 三井住友カード(NL) | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 0.50%~5.00% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | Web申込み |

新規入会&条件達成で5,000円分プレゼント

スマホのVisaのタッチ決済・Mastercard®タッチ決済を3回以上ご利用で5,000円分のVポイントPayギフトプレゼント。

キャンペーン期間:2024年4月22日~2024年6月30日

\ナンバーレスで安全に利用可能!/

無料で三井住友カード(NL)

に申し込む

学生はポイント還元率最大10%

三井住友カード(NL)の「学生ポイント」は、通常ポイントと合わせて最大10%のポイント還元が受けられます。

出典:三井住友カード公式サイト

出典:三井住友カード公式サイト

内訳は、対象となっているサブスクの支払で+9.5%、携帯料金の支払いで+1.5%、QRコード決済に利用で+2.5%の還元率になっています。

分割払いにした場合の分割手数料は、全額ポイント還元対象です。

友達紹介で最大3,000ポイントがもらえる

三井住友カード(NL)を友達や家族を紹介すると、何度でも最大3,000ポイントがもらえます。紹介した方が入会した翌月末までに、ポイントがお互いに付与されます。

回数制限はなく、何度でもポイントがもらえることがメリットです。

タッチ決済はポイントが貯めやすい

タッチ決済を利用すると、通常ポイントと合わせて最大で7%のポイント還元※が受けられます。対象店舗は以下の通りです。

※スマホでVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

出典:三井住友カード公式サイト

さらに、家族ポイントを利用すると+5%の最大12%還元が受けられるのが特徴です。

出典:三井住友カード公式サイト

出典:三井住友カード公式サイト

お得にポイントを貯めたい方は、タッチ決済を利用しましょう。

また、興味がある方は編集部が執筆した三井住友カード(NL)の記事もご確認ください。

\ナンバーレスで安全に利用可能!/

無料で三井住友カード(NL)

に申し込む

イオングループをよく利用する方におすすめ

イオンカードセレクト

出典:イオンカードセレクト

おすすめポイント

- イオン銀行普通預金の金利が優遇される

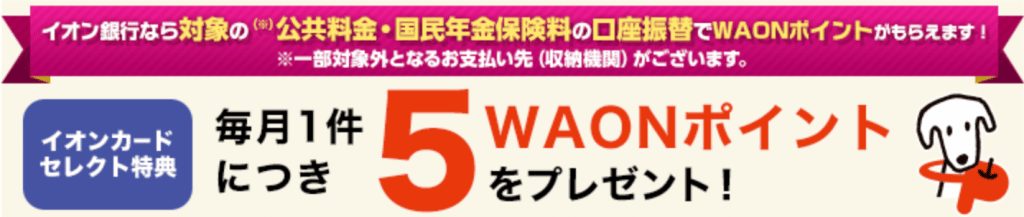

- 公共料金の支払いで毎月5ポイント

- イオングループ店舗ならポイント2倍

| イオンカードセレクト | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.50%~1.33% |

| 付帯保険 | ショッピング |

| 申し込み方法 | - |

新規入会・ご利用で最大 5,000WAON POINTプレゼント

❶入会特典:新規ご入会で1,000WAON POINTをプレゼント

❷利用特典:下記条件を達成で、ご利用いただいた金額の10%分のWAON POINT(最大4,000WAON POINT)をプレゼント

・利用期間:カード登録月の翌々月10日まで

・累計1万円(税込)以上の利用が必須

・イオンウォレットへの登録(マネーサイトスクエアメンバーID登録を含む)

・イオンウォレットへの登録はカード登録月の翌々月末日まで

※他企画内容については公式サイトにてご確認ください

\イオングループ店舗はポイント2倍!/

イオン銀行普通預金の金利が優遇される

イオン銀行に口座を所持していると、普通預金の金利が最大年0.10%に優遇されるサービスが魅力です。

ステージごとに適用される金利が、以下のように決められています。

出典:イオン銀行公式サイト

出典:イオン銀行公式サイト

金利だけではなく、手数料無料サービスも受けられるためお得です。なおステージランクは、対象取引の利用実績などに応じて決定されます。

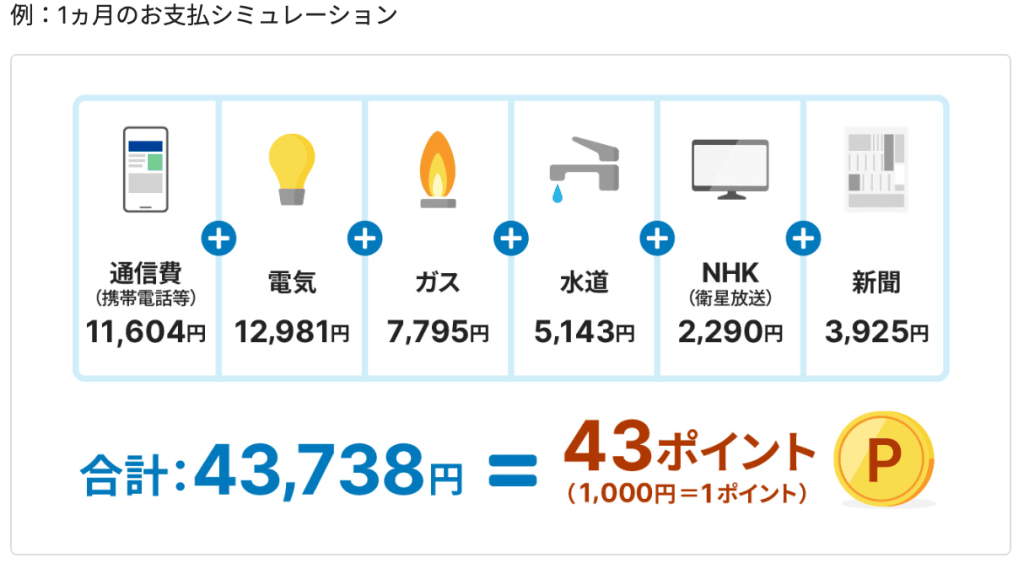

公共料金の支払いで毎月5ポイント

出典:イオン銀行公式サイト

出典:イオン銀行公式サイト

イオンカードセレクト特典として、対象の公共料金・国民年金保険料を口座振替で支払うと、毎月1件につき5ポイントがもらえます。

現金で支払うと1ポイントも貯まらずお得感はありませんが、イオンカードセレクト特典を活用すれば1件で5ポイントも貯まるのでお得です。

公共料金や国民年金保険料は毎月支払うものなので、口座振替の設定だけでポイントをお得に得られ続けます。

イオングループ店舗ならポイント2倍

全国のイオンやダイエー、グルメシティーなど、イオングループ店舗でカードを利用するといつでもポイントが2倍もらえます。通常は200円(税込)ごとに1ポイントですが、200円(税込)ごとに2ポイント獲得可能です。

使えば使うほどポイントが貯まるお得でうれしい特典です。貯まったポイントは景品への交換や、1ポイント=1円でWAONにも交換できます。

\イオングループ店舗はポイント2倍!/

楽天グループの利用でお得

楽天カード

出典:楽天カード

おすすめポイント

- 楽天市場での利用はポイント3倍

- 楽天Edyで支払いを簡単に済ませられる

- 充実したあんしん機能で不安が少ない

| 楽天カード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB、AMEX |

| ポイント還元率 | 1.00%~3.00% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | - |

新規ご入会+ご利用で楽天ポイントが5,000ポイントもらえる

\楽天市場でポイント3倍!/

楽天市場での利用はポイント3倍

楽天カードは、楽天市場で利用するといつでも100円につき3ポイントが貯まります。また、楽天市場以外でも100円につき1ポイントが貯まるお得なカードです。

貯まったポイントは楽天グループで利用したり、キャッシュレス決済での利用やポイント運用をしたりと幅広い使い道があります。

楽天Edyで支払いを簡単に済ませられる

楽天カードには、電子マネー「楽天Edy」が付いています。財布を取り出さず、コンビニやスーパーなどの支払いをサッと済ませられるのがメリットです。

また、楽天カードがあれば楽天Edyへのチャージも簡単に行えます。楽天Edyアプリを起動し、カードをスマホにかざすだけで楽天カードから楽天Edyへのチャージが可能です。

充実したあんしん機能で不安が少ない

楽天カードは、不正利用に対して24時間365日体制でモニタリング、スキミング防止のICチップ搭載などのセキュリティサービスを提供しています。

利用者が自身で行う3Dセキュアや、カードの利用状況のお知らせメールの自動配信など、さまざまなセキュリティ対策にも対応しているため安心です。

万が一カード情報が外部に漏れている場合でも、カード番号変更を伴う作り直しを実施してもらえるため、不正使用を防げる可能性も高くなります。

\楽天市場でポイント3倍!/

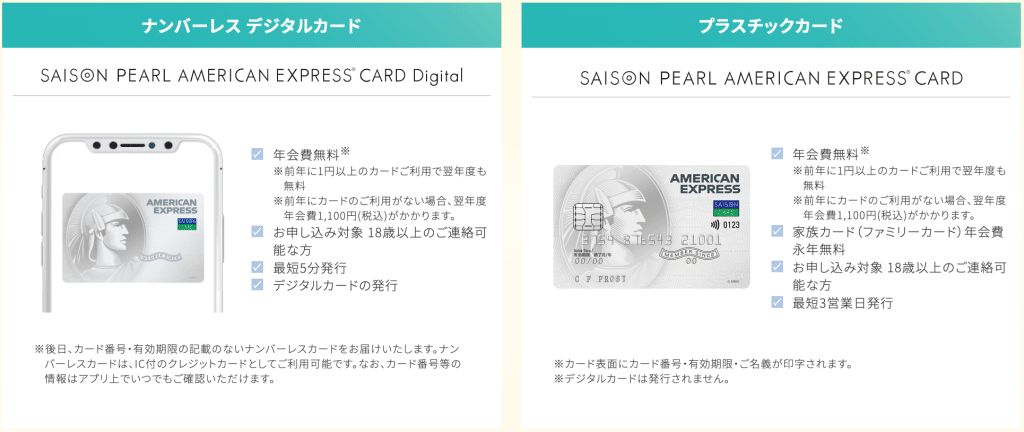

デジタルカードが魅力

セゾンパール・アメリカン・エキスプレス・カード

おすすめポイント

- デジタルカードカードでセキュリティ対策も万全

- 初年度の年会費が無料

- セゾン特有の永久不滅ポイント

| セゾンパール・アメリカン・エキスプレス・カード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 1,100円(初年度無料) |

| 国際ブランド | AMEX |

| ポイント還元率 | 0.50%~3.00%※1 |

| 付帯保険 | - |

| 申し込み方法 | - |

※1 ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。また、交換商品によっては、1Pの価値は5円未満になります。

新規ご入会&条件達成で最大8,000円相当プレゼント

①該当ページより申し込みを行い、ご入会月の翌々月末までに50,000円(税込)以上のショッピングご利用で、永久不滅ポイント5,000円相当( Digitalは6,500円相当)をプレゼント。

②同期間中に上記1と1回以上のキャッシングのご利用で、さらに永久不滅ポイント1,500円相当をプレゼント。

③同期間中に上記1と家族カード(ファミリーカード)の発行で、さらに永久不滅ポイント1,500円相当をプレゼント( Digitalは無し)。

\有効期限がない永久不滅ポイントが魅力!/

無料でセゾンパール・アメリカン・エキスプレス・カード

に申し込む

セキュリティ対策ならデジタルカードタイプ

出典:セゾンカード公式サイト

出典:セゾンカード公式サイト

セゾンパール・アメリカン・エキスプレス・カードは、デジタルカードと後日郵送のナンバーレスカードの発行に対応しています。

デジタルカードは、スマホアプリの中にカード情報が表示されます。

ナンバーレスカードはカード番号や有効期限が記載されておらず、カード番号を知られる心配がないため安心です。カード番号などの詳細情報は、アプリを利用して確認できます。

初年度の年会費が無料

年会費1,100円(税込)が、初年度は無料となっています。1年に1回、1円以上の金額をカードで支払えば、翌年も年会費が無料になってお得です。

実質年会費は無料で利用できるため、継続して使用する方であればコストをかけずに所有できます。なお、1年に1度もカードの利用がなかった場合は年会費を負担する必要があります。

セゾン特有の永久不滅ポイント

永久不滅ポイントとは、有効期限がないポイントです。1,000円ごとに1ポイントが貯まります。

出典:セゾンカード公式サイト

出典:セゾンカード公式サイト

ポイントが消滅する心配はないので希望するポイントまで貯めて、他社のポイントプログラムに交換したり、証券口座を開設して投資信託したりと有効な使い方ができます。

\有効期限がない永久不滅ポイントが魅力!/

無料でセゾンパール・アメリカン・エキスプレス・カード

に申し込む

貯まったポイントの使い道が豊富

エポスカード

出典:エポスカード

おすすめポイント

- 周囲の目が気にならないナンバーレス仕様

- ネットショッピングならポイント30倍

- 貯まったポイントの使い道が豊富

| エポスカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.50% |

| 付帯保険 | 海外旅行 |

| 申し込み方法 | Web申込み、郵送申込み、店頭申込み |

\ポイントの使い道が豊富!/

無料でエポスカード

に申し込む

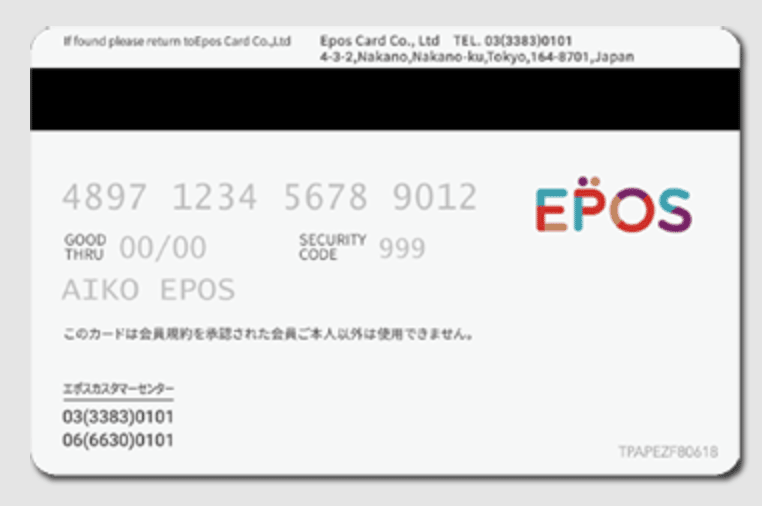

周囲の目が気にならないナンバーレス仕様

出典:エポスカード公式サイト

出典:エポスカード公式サイト

エポスカードは、カード番号などが表面に記載されていない、ナンバーレスタイプのクレジットカードです。カード番号や有効期限、氏名などの詳細情報は裏面に記載されています。

そのため、使用時にカード番号を覗き見される心配がありません。カード裏面は以下のようなデザインです。

出典:エポスカード公式サイト

出典:エポスカード公式サイト

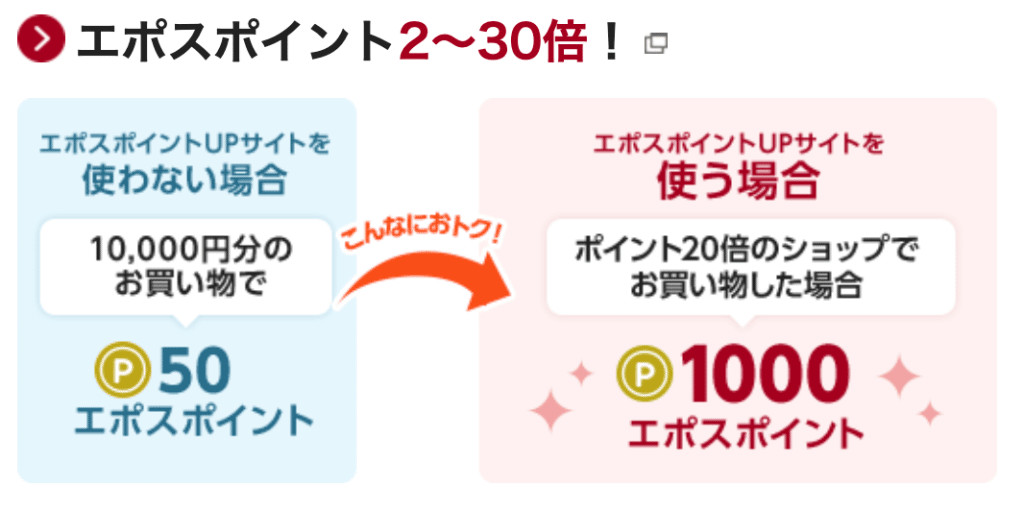

ネットショッピングならポイント30倍

出典:エポスカード公式サイト

出典:エポスカード公式サイト

エポスカードが運営している「エポスポイントUPサイト」を経由したネットショップで、購入した代金の支払いにエポスカードを利用すると、条件に合わせて2倍〜30倍のポイントの付与があります。

楽天市場やさとふる、Qoo10など、400店舗以上のネットショップが掲載されています。普段利用するネットショップは「エポスポイントUPサイト」を経由して利用し、お得にポイントを貯めましょう。

貯まったポイントの使い道が豊富

貯まったポイントは、景品と交換できるほか、ギフト券や他社ポイントへ交換もできます。moltoやノジマオンラインなど、対象のネットショップでの購入代金の支払い時に、ポイントを使用して割引くこともできるためおすすめです。

少し珍しい使い道として、ポイントをユニセフや日本赤十字社へ寄付することも可能です。

\ポイントの使い道が豊富!/

無料でエポスカード

に申し込む

Pontaポイントがお得に貯まる

au PAYカード

出典:au PAYカード

おすすめポイント

- au PAYマーケットでの利用で15%還元

- 普段の買い物でPontaポイントが貯まる

- 提携店舗ならポイントアップ

| au PAYカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 1,375円 条件付無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 1.00%~2.50% |

| 付帯保険 | 海外旅行、ショッピング |

| 申し込み方法 | Web申込み、店頭申込み |

入会時にあらかじめリボの設定、ショッピング利用で2,000 Pontaポイントプレゼント

\Pontaポイントがお得に貯まる!/

無料でau PAYカード

に申し込む

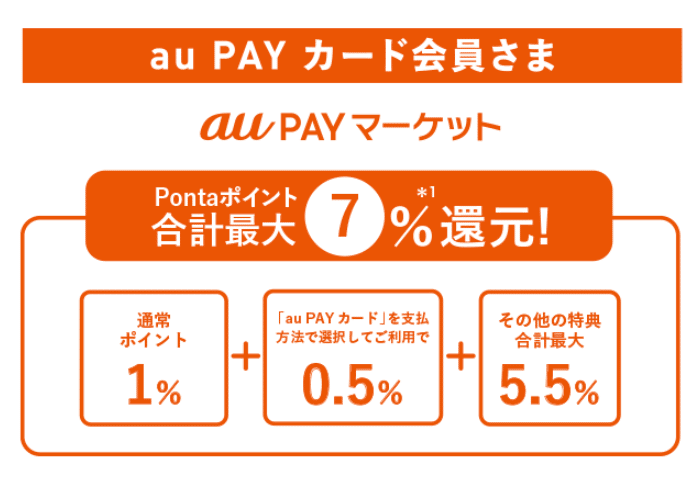

au PAYマーケットの利用で7%還元

出典:au PAYカード公式サイト

出典:au PAYカード公式サイト

au PAYマーケットでau PAYカードを利用すると、最大7%のポイント還元が受けられます。内訳は、通常の「Pontaポイント」と「Pontaポイント(au PAY マーケット限定)」の合算です。

なお、au スマートパスプレミアム会員であれば、au PAYマーケット内でプレミアムマークが付いた商品であれば、送料無料で購入できます。

au PAYカードは、特にauユーザーが恩恵を受けやすいクレジットカードです。

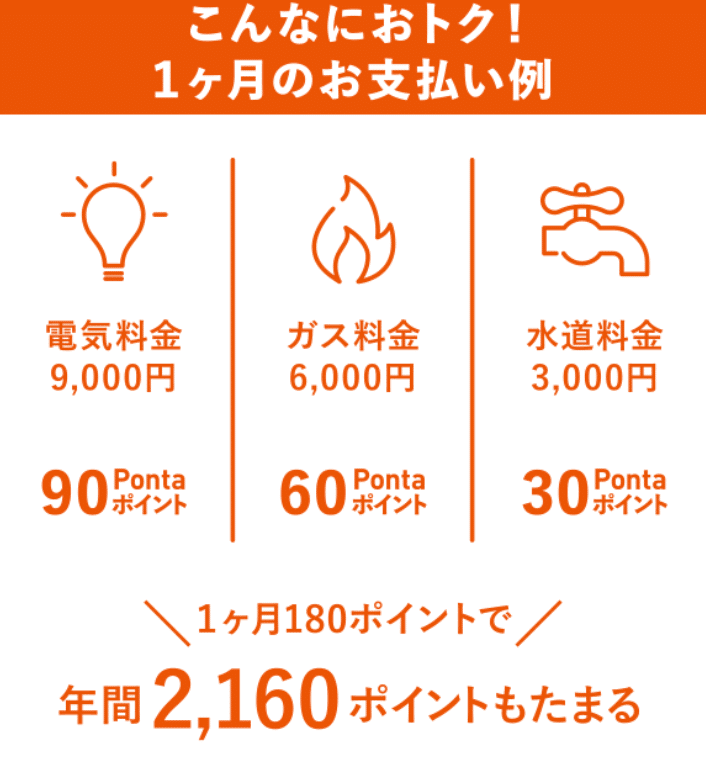

普段の買い物でPontaポイントが貯まる

au PAYカードをショッピングの支払いに利用すると、100円ごとに1ポイントが貯まります。

ほかにも、au携帯電話料金の支払いや各種公共料金の支払いでもポイントを獲得可能です。なお、公共料金の場合はご利用料金の1%がポイントとして還元されます。

出典:au PAYカード公式サイト

提携店舗ならポイントアップ

au PAYと提携しているお店でau PAYカードを使用すると、利用額200円毎に1〜2ポイントの増量サービスが提供されています。

対象店舗はノジマやかっぱ寿司、ドミノ・ピザなど30店舗以上です。ポイントアップ店は随時更新されるため、au PAY公式サイトからチェックしておきましょう。

また、興味がある方は編集部が執筆したau payカードの記事もご確認ください。

\Pontaポイントがお得に貯まる!/

無料でau PAYカード

に申し込む

docomoユーザーにおすすめ

dカード

出典:dカード

おすすめポイント

- ahamoユーザーならデータ量1GB/月もらえる

- 29歳以下なら各種保険が付帯

- 最大1万円のケータイ補償

| dカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard |

| ポイント還元率 | 1.00%~4.50% |

| 付帯保険 | ショッピング |

| 申し込み方法 | - |

ご入会&ご利用&Webエントリーで最大4,000 dポイントプレゼント

\ahamoユーザーはデータ量1GB/月がもらえる/

無料でdカード

に申し込む

ahamoユーザーならデータ量1GB/月もらえる

ahamoの利用料金の支払いをdカードに設定している場合、毎月1GBのデータ量を増量してもらえます。通常は毎月20GB利用できるので、特典によって毎月21GBが利用できることになります。

なお、特典を受けるには支払い方法の設定のほかに、dカードに登録している電話番号をahamoの電話番号にする必要があるので注意しましょう。

29歳以下なら各種保険が付帯

dカード会員で29歳以下の方を対象に、国内旅行傷害保険や、国内航空便遅延費用特約が付帯されます。補償の対象者はカード契約者本人と、その家族会員です。

国内旅行傷害保険では、最大1,000万円の傷害死亡保険金や3,000円(日額)の入院保険金が付帯します。

国内航空便遅延費用特約は、乗継遅延による宿泊・食事費用2万円、手荷物遅延による衣類・生活必需品購入費用1万円などが補償されます。

最大1万円のケータイ補償

dカードならではの付帯サービスとして、最大1万円のケータイ補償があります。紛失や水漏れ・全損などが、最大1万円まで補償されるサービスです。

補償対象は、dカードに登録している携帯電話番号にかかる携帯電話端末です。補償期間は、購入後1年以内と設定されています。

\ahamoユーザーはデータ量1GB/月がもらえる/

無料でdカード

に申し込む

TSUTAYAの入会金が無料

Tカード Prime

出典:Tカード Prime

おすすめポイント

- カードを持てばTSUTAYAの入会金・更新料が無料

- 海外旅行も安心の保険が付いている

- 各種サービスを割引価格で利用可能

| Tカード Prime | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 1,375円(初年度無料) |

| 国際ブランド | Mastercard |

| ポイント還元率 | 1.00%~2.00% |

| 付帯保険 | 海外旅行、国内旅行 |

| 申し込み方法 | Web申込み |

新規入会&利用&Jリボ登録で6,000ポイント贈呈!

\TSUTAYAの入会金・更新料が無料/

無料でTカード Prime

に申し込む

カードを持てばTSUTAYAの入会金無料

Tカード Primeに入会すると、TSUTAYAの入会金・更新料が無料になります。TSUTAYAの会員はCDやDVDなどのレンタルが可能です。

映画や音楽の鑑賞が趣味の方は、TSUTAYA会員への入会がおすすめ。Tポイントも100円につき1ポイント貯まるので、お得に使えます。

海外旅行も安心の保険が付いている

Tカード Primeでは、最高2,000万円まで補償の海外旅行傷害保険が自動付帯します。自動付帯なので、カード利用の有無を問わず、持っているだけで補償が受けられるのが魅力です。

また、国内旅行の場合も旅費をカードで支払うと、最高1,000万円まで補償の国内旅行傷害保険も付帯します。

よく旅行をする方は、Tカード Primeの海外・国内旅行傷害保険を活用しましょう。

各種サービスを割引価格で利用可能

会員限定サービス「J’sコンシェル」を利用して、各種サービスを割引価格で利用可能です。

飲食店やカラオケ、美容室やネイルサロンなど、幅広いジャンルの店舗が割引価格で利用できます。さらに、資格講座を割引価格で受講して、スキルを身に付けることも可能です。

\TSUTAYAの入会金・更新料が無料/

無料でTカード Prime

に申し込む

PayPayポイントがお得に貯まる

PayPayカード

出典:PayPayカード

おすすめポイント

- 申し込み&審査が最短5分で終わりスピーディ

- ナンバーレスで周りから見られない

- 無期限のPayPayポイントが貯まる

| PayPayカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 1.00%~5.00% |

| 付帯保険 | - |

| 申し込み方法 | Web申込み |

\申し込み&審査は最短5分で完了!/

申し込み&審査が最短5分で終わりスピーディ

PayPayカードは、最短5分で申し込みと審査が完了します。そのため、すぐにでも発行してほしい方におすすめです。

なお、21時30分〜翌10時までの申し込みは翌日12時以降に審査されます。お急ぎの方は、早めに申し込みを済ませておくとよいでしょう。

ナンバーレスで周りから見られない

出典:PayPayカード公式サイト

出典:PayPayカード公式サイト

PayPayカードはセキュリティ対策が万全のナンバーレスカードになっています。そのため、カード情報が漏れにくくなっているカードです。

カード番号やセキュリティコードは、PayPayカードのサービスページにある利用者専用ページから確認できます。PayPayあと払いを利用している場合は、PayPayアプリの「あと払い」アイコンから確認可能です。

無期限のPayPayポイントが貯まる

PayPayポイントの有効期限は無期限です。有効期限に追われて無理にポイントを使用する必要はないため、安心です。

PayPayポイントは、PayPayポイント加盟店での支払いに使用できるほか、Yahoo!の各種サービスでも使用できます。また、ポイントを運用して投資の疑似運用体験をすることも可能です。

\申し込み&審査は最短5分で完了!/

また、興味がある方は編集部が執筆したPayPayカードの記事もご確認ください。

ポイント高還元率が魅力

リクルートカード

出典:リクルートカード

おすすめポイント

- 還元率は1.2%と高還元

- 旅行保険・ショッピング保険が充実

- ポイントをdポイントなどに交換できる

| リクルートカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB、銀聯 |

| ポイント還元率 | 1.20%~3.20% |

| 付帯保険 | 海外旅行、国内旅行、ショッピング |

| 申し込み方法 | Web申込み |

携帯電話料金の支払いで4,000円相当ポイントもらえる

\ポイントは1.2%の高還元!/

還元率は1.2%と高還元

出典:リクルートカード公式サイト

出典:リクルートカード公式サイト

リクルートカードは、ポイント還元率が1.2%とクレジットカードの中でも高還元です。たとえば、ショッピングで10,000円の支払いをすると120ポイントが貯まります。

さらに、リクルートのネットサービスを利用するとさらに高還元となります。じゃらんで宿泊予約すると3.2%、ポンパレモールでは4.2%の還元が受けられるのが魅力です。

旅行保険・ショッピング保険が充実

旅行損害保険は、国内と海外の両方を付帯しています。旅先での急な病気や怪我のほか、携行品の破損にも対応しているため安心です。

| Mastercard(R) / Visa | JCB | |

| 海外旅行 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) |

| 国内旅行 | 最高1,000万円(利用付帯) | 最高1,000万円(利用付帯) |

出典:リクルートカード公式サイト

さらにショッピングで購入した商品が破損したり、盗難にあった場合でも年間200万円までのショッピング保険が付いているので、補償の対象になります。

ポイントをdポイントなどに交換できる

貯まったリクルートポイントはそのまま利用も可能ですが、dポイントなど他社のポイントプログラムと交換できます。

ポイントを分散させていると、貯まりづらいと感じることが多いでしょう。しかし、他社ポイントプログラムと交換できるサービスを利用すれば、1本化して効率よく貯めたり使うことが可能になります。

\ポイントは1.2%の高還元!/

専業主婦や学生でも申し込み可能

セゾンカードインターナショナル

おすすめポイント

- 専業主婦(主夫)や学生でも申し込める

- ポイントには有効期限がない

- セゾンポイントモール経由でポイント最大30倍

| セゾンカードインターナショナル | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.50%~1.00% |

| 付帯保険 | - |

| 申し込み方法 | - |

なし

\専業主婦や学生も申し込み可能/

専業主婦(主夫)や学生でも申し込める

セゾンカードインターナショナルは、専業主婦(主夫)の方や学生の方も申し込み可能なクレジットカードです。配偶者や保護者の方に安定した収入があれば、本人名義でカードを作れます。

もしくは、家族がセゾンカードを持っている場合は、家族カードを作成することで本人に収入がなくてもカードを持つことができます。

専業主婦(主夫)や学生でクレジットカードが欲しい方は、セゾンカードインターナショナルの申し込みを検討してみてください。

ポイントには有効期限がない

セゾンカードインターナショナルの永久不滅ポイントは、有効期限がありません。そのためいつまでも貯めておけて、いつでも利用可能です。

1,000円ごとに1ポイントが貯められ、他社ポイントに交換したりふるさと納税に利用したりできます。お得にポイントを貯めて、有効活用していきましょう。

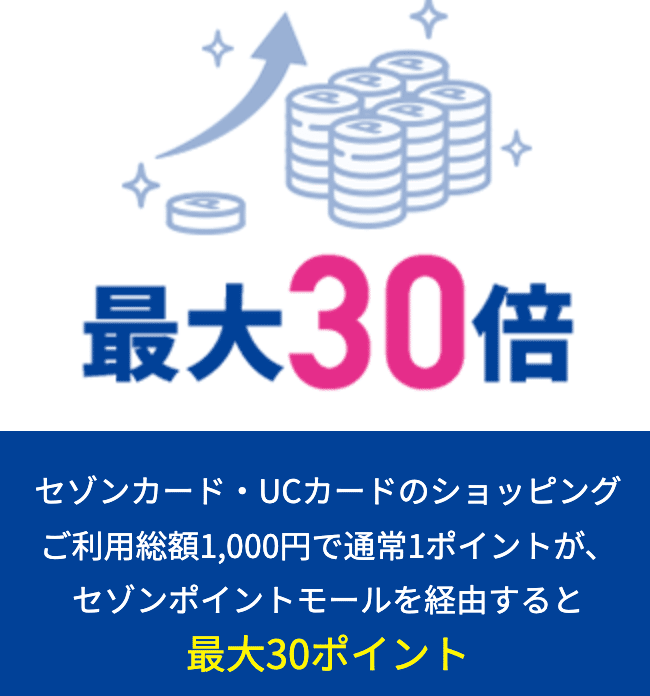

セゾンポイントモール経由でポイント最大30倍

出典:セゾンポイントモール公式サイト

出典:セゾンポイントモール公式サイト

セゾンカードが運営しているセゾンポイントモールを経由して、ネットショップでショッピングすると、最大30倍のポイントがもらえます。

セゾンポイントモールでは、Amazonや楽天市場、ベルメゾンなどさまざまなネットショップが利用可能です。普段からネットショップをよく利用する方は、セゾンポイントモールを経由してお得にポイントをゲットしましょう。

\専業主婦や学生も申し込み可能/

Oki Dokiポイントを貯めるなら

JCB一般カード

出典:JCB一般カード

おすすめポイント

- 条件を達成すれば翌年の年会費無料

- Oki Dokiランド利用でポイント最大20倍

- 貯まったポイントは商品と交換可能

| JCB一般カード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 1,375円(初年度無料※1) |

| 国際ブランド | JCB |

| ポイント還元率 | 0.50%~10.00%※2 |

| 付帯保険 | 海外旅行(利用付帯)、国内旅行(利用付帯)、ショッピング(海外) |

| 申し込み方法 | Web申込み、郵送申込み |

※1 オンラインで入会申し込みの場合

※2 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

新規にご入会でAmazon.co.jpご利用分最大15,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

\ポイントが最大20倍貯められる!/

無料でJCB一般カード

に申し込む

条件を達成すれば翌年の年会費無料

JCB一般カードは、条件を達成すれば翌年の年会費が無料になります。年会費が無料になる条件は、年会費お支払い月の前々月19日までの「MyJチェックの登録」と「年間合計50万円(税込)以上のカード利用」です。

MyJチェックとは、利用代金明細書の郵送を停止するサービスのことです。登録すると、Web上のみで利用代金明細書が確認できます。

1,375円(税込)の年会費が無料になるととてもお得なので、2つの条件クリアをめざしましょう。

Oki Dokiランド利用でポイント最大20倍

JCBが運営するポイント優待サイト「Oki Dokiランド」を経由して、外部のネットショップを利用した場合はポイントが最大20倍もらえます。対象のネットショップの一例は、以下の通りです。

出典:Oki Dokiランド公式サイト

出典:Oki Dokiランド公式サイト

たとえば、多くの方が利用するAmazonもOki Dokiランドを経由すれば、2〜9倍のポイントがもらえてお得です。

なお、ネットショップごとにポイントアップ対象の商品カテゴリーが決められていることもあるので、事前に確認しましょう。

貯まったポイントは商品と交換可能

JCBのOki Dokiポイントは、QUOカードやディズニーホテル宿泊利用券など、さまざまな商品と交換可能です。

ほかにも、スターバックス カードへ1ポイントを4円分としてチャージしたり、デジタルカタログの中から欲しい商品と交換したりもできます。

\ポイントが最大20倍貯められる!/

無料でJCB一般カード

に申し込む

ポイントは自動キャッシュバック

三菱UFJカード VIASOカード

出典:三菱UFJカード VIASOカード

おすすめポイント

- ポイントは自動でキャッシュバック

- 最大24倍還元されるPOINT名人.com

- 特定加盟店ならポイントが2倍

| 三菱UFJカード VIASOカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| ポイント還元率 | 0.50%~1.50% |

| 付帯保険 | 海外旅行、ショッピング |

| 申し込み方法 | - |

3ヵ月後末日までに15万円以上利用で8,000円キャッシュバック

\ポイントの自動キャッシュバックが魅力/

無料で三菱UFJカード VIASOカード

に申し込む

ポイントは自動でキャッシュバック

出典:三菱UFJカード公式サイト

出典:三菱UFJカード公式サイト

VIASOカードは、貯まったポイント(1,000ポイント以上)が自動的にキャッシュバックされるシステムが魅力です。1年間貯め続けたポイントが、入会月から1年後にキャッシュバックされます。

たとえば3月に入会した場合、翌年3月時点で1,000ポイント以上貯まっていれば、請求された利用料金にポイントが充てられます。もし請求がない場合は、登録口座に1ポイント=1円換算で入金されます。

最大24倍還元されるPOINT名人.com

出典:POINT名人.com公式サイト

出典:POINT名人.com公式サイト

POINT名人.comを経由してネットショップでショッピングをすると、ポイントが最大24倍還元されます。対象のネットショップは楽天市場やYahoo!ショッピングなど、370店舗以上です。

ポイントをもらう方法はとても簡単で、POINT名人.com公式サイトからネットショップを選び、ショップに行って普段通りショッピングをするだけです。よく利用する店舗が対象店の場合は、POINT名人.com経由がお得になります。

特定加盟店ならポイントが2倍

特定加盟店での支払いにVIASOカードを利用すると、ポイントが2倍もらえます。特定加盟店の一例は以下の通りです。

- ETC

- au

- docomo

- SoftBank

- Y!mobile

- Yahoo! BB

- OCN

- BIGLOBE

- So-net

特定加盟店との契約がある方は、積極的にVIASOカードを利用してお得にポイントを貯めましょう。

\ポイントの自動キャッシュバックが魅力/

無料で三菱UFJカード VIASOカード

に申し込む

Suicaへのチャージでポイントが貯まる

ビックカメラSuica

出典:ビックカメラSuicaカード

出典:ビックカメラSuicaカード

おすすめポイント

- Suicaへのチャージでポイントが1.5%貯まる

- 同率のビックポイント10%還元

- 翌年以降もカード利用で年会費無料

| ビックカメラSuica | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 524円(初年度無料) |

| 国際ブランド | VISA、JCB |

| ポイント還元率 | 0.50%~10.00% |

| 付帯保険 | 海外旅行、国内旅行 |

| 申し込み方法 | - |

対象店舗でビックカメラSuicaのお支払いでビックポイントが通常ポイントに+5%ポイントアップ

\Suicaへのチャージで1.5%還元/

無料でビックカメラSuica

に申し込む

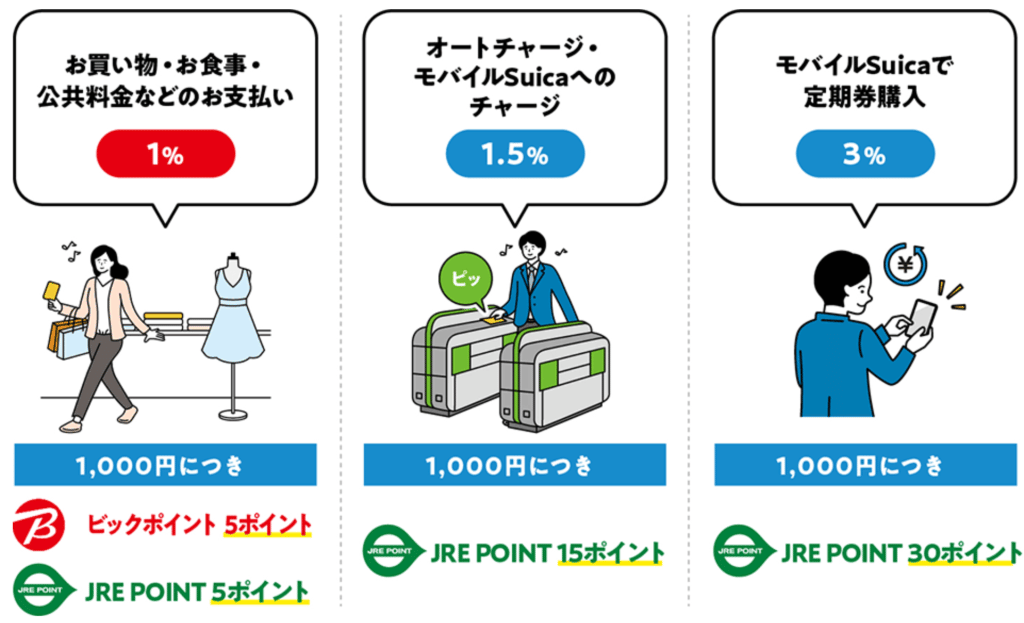

Suicaへのチャージでポイントが1.5%貯まる

出典:ビューカード公式サイト

出典:ビューカード公式サイト

ビックカメラSuicaは、クレジットカードにSuica機能が付いたカードです。Suicaのオートチャージ・モバイルSuicaへのチャージでポイントが1.5%還元されます。

ほかにも、モバイルSuica定期券購入で3%、普段のショッピングで1%が還元されることが魅力です。Suicaをよく利用する方は、効率よくポイントが貯められるでしょう。

同率のビックポイント10%還元

出典:ビューカード公式サイト

出典:ビューカード公式サイト

ビックカメラの支払いでビックカメラSuicaを利用すると、現金払いと同様に購入代金の10%がポイントとして還元されます。テレビや家電など、高額な買い物をする際はお得にポイントが貯められます。

Suicaへのチャージと合わせて、ポイントが貯まりやすいことが魅力的なクレジットカードです。

翌年以降もカード利用で年会費無料

ビックカメラSuicaは、年1回利用するだけで翌年も年会費が無料になります。利用内容や金額は問われないので、少額の利用でも年会費が無料になってコストがかかりません。

しかし、1年間に一度も利用がなければ翌年は年会費524円(税込)が発生するため注意しましょう。なお、入会初年度の年会費は無料です。

\Suicaへのチャージで1.5%還元/

無料でビックカメラSuica

に申し込む

対象コンビニの利用でお得にポイントが貯まる

三菱UFJカード

出典:三菱UFJカード

おすすめポイント

- グローバルポイントは商品と交換できる

- セブンイレブンとローソンでポイント+5%還元

- グローバルPLUSならポイントが加算

| 三菱UFJカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 1,375円(初年度無料) |

| 国際ブランド | VISA、Mastercard、JCB、AMEX |

| ポイント還元率 | 0.49% |

| 付帯保険 | 海外旅行、ショッピング |

| 申し込み方法 | - |

新規ご入会とご入会日から2ヵ月後末日までのご利用額に応じて最大10,000円相当のグローバルポイントプレゼント

\対象コンビニでポイント+5%還元/

無料で三菱UFJカード

に申し込む

グローバルポイントは商品と交換できる

三菱UFJカードでは、カードを利用すると付与されるグローバルポイントを貯めて、Webサイトから希望の商品と交換できます。

オイルヒーターやホットプレートなど、交換できる商品は多岐にわたります。家電だけではなく、ビールやジュースなどのグルメに交換も可能です。

ポイントをお得に貯めて、欲しい商品と交換しましょう。

セブンイレブンとローソンでポイント+5%還元

出典:三菱UFJカード公式サイト

セブンイレブンとローソンで三菱UFJカードを利用すると、ポイントが+5%還元されます。通常の0.5%のポイント還元と合わせて、合計で5.5%のポイント還元が受けられます。

ローソンは、ナチュラルローソン・ローソンストア100も対象です。対象のコンビニをよく利用する方は、三菱UFJカードで効率的にポイントを貯めましょう。

グローバルPLUSならポイントが加算

グローバルPLUSとは、1ヶ月に利用した金額に合わせて付与されるポイントが優遇されるサービスです。

3万円以上10万円未満であれば基本ポイントの10%分が、10万円以上であれば基本ポイントの20%分が加算されます。利用すればするほどお得になる、魅力的なクレジットカードといえます。

\対象コンビニでポイント+5%還元/

無料で三菱UFJカード

に申し込む

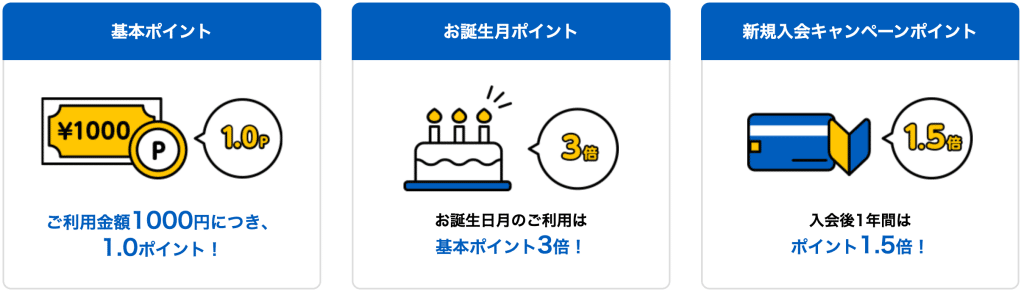

使うほどお得になるステージ制度が魅力

ライフカード

出典:ライフカード

出典:ライフカード

おすすめポイント

- 誕生月なら誰でもポイント3倍

- 使うほどお得になるステージ制度

- 旅行を中心に補償が充実

| ライフカード | |

|---|---|

| 申し込み資格 | 18歳以上 |

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.30%~0.60% |

| 付帯保険 | - |

| 申し込み方法 | - |

新規ご入会&ご利用で最大10,000円キャッシュバック

新規ご入会後、アプリログインで1,000円、6万円以上のご利用で6,000円、水道光熱費のお支払いで最大3,000円キャッシュバック。

対象期間:入会~3か月後

さらに条件の達成で最大5,000円キャッシュバック

Apple Pay/Google Payのご利用で3,000円、対象加盟店のサブスクのお支払いで2,000円キャッシュバック。

対象期間:入会4か月後~6か月後

\誕生月はポイント3倍!/

誕生月なら誰でもポイント3倍

出典:ライフカード公式サイト

出典:ライフカード公式サイト

ライフカードは、お誕生日月の利用はポイントが3倍になります。ポイントの付与率が高い月に、積極的に利用することでお得にポイントが貯められます。

自分へのご褒美も兼ねて、お誕生月にショッピングを楽しむのもおすすめです。

使うほどお得になるステージ制度

出典:ライフカード公式サイト

出典:ライフカード公式サイト

プログラム期間の利用金額に応じて、ポイント付与率が1.5倍・1.8倍など、ステージが上がるお得な制度が提供されています。

無理をして高額の料金を支払う必要はありませんが、ショッピングをしたらその分還元されるのはうれしいサービスです。

旅行を中心に補償が充実

国内・海外を問わず、カードを紛失したり盗難にあったりした場合のサポートや、各種保険が充実しています。たとえば、海外旅行傷害保険は最高2,000万円まで、国内旅行傷害保険は最高1,000万円まで補償されるのが魅力です。

紛失・盗難の場合も、24時間年中無休で紛失・盗難専用のダイヤルで受け付け対応しています。

フリーダイヤルですが携帯からも利用できる番号になっているので、カードの紛失・盗難時には速やかに電話連絡をしましょう。

\誕生月はポイント3倍!/

また、興味がある方は編集部が執筆したライフカードの記事もご確認ください。

月会費で持てる

アメリカン・エキスプレス・グリーン・カード

出典:アメリカン・エキスプレス・カード

おすすめポイント

- 国内初!月会費で持てるクレジットカード

- 旅行サービスが特に充実している

- 独自のメンバーシップに入れる

| アメリカン・エキスプレス・グリーン・カード | |

|---|---|

| 申し込み資格 | 20歳以上 |

| 年会費 | 13,200円 |

| 国際ブランド | AMEX |

| ポイント還元率 | 0.50% |

| 付帯保険 | 海外旅行、国内旅行、ショッピング |

| 申し込み方法 | - |

なし

\月会費1,100円(税込)で持てる!/

無料でアメリカン・エキスプレス・グリーン・カード

に申し込む

国内初!月会費で持てるクレジットカード

アメリカン・エキスプレス・グリーン・カードは、国内初の月会費1,100円(税込)で所有できるクレジットカードです。年額で13,200円がかかります。

年額で見ると額が大きく見えますが、実際には毎月1,100円(税込)を支払うだけで、充実した旅行サービスなどの特典や付帯サービスを利用できるのが魅力です。

旅行サービスが特に充実している

アメリカン・エキスプレス・グリーン・カードは、特に旅行サービスが充実していることが特徴です。

たとえば、「アメリカン・エキスプレス・トラベル オンライン」では国内外のホテル、航空券などが簡単に予約できます。さらに、100円あたり2ポイントが貯まり、お得にポイントを貯められます。

貯まったポイントは、旅行代金の支払いに利用することも可能です。

独自のメンバーシップに入れる

出典:アメリカン・エキスプレス・カード公式サイト

出典:アメリカン・エキスプレス・カード公式サイト

アメリカン・エキスプレス・カード独自のポイントプログラムである「メンバーシップ・リワード・プラス」に加入すると、ポイント有効期限が無期限になり、ポイント移行やポイント交換のレートも高くなります。

また、Amazonやヨドバシカメラなど、対象店舗の利用でポイントが3倍に。年間3,300円(税込)で加入できるため、お得にポイントを貯めたい方はぜひ加入してみてください。

\月会費1,100円(税込)で持てる!/

無料でアメリカン・エキスプレス・グリーン・カード

に申し込む

JCBの中でも高還元率が魅力

JCB CARD W plus L

おすすめポイント

- いつでもポイントが2倍

- 優待店での利用でポイントアップ

- 39歳以下は年会費永年無料

| JCB CARD W plus L | |

|---|---|

| 申し込み資格 | 18歳以上~39歳以下 |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.00%~10.50%※1 |

| 付帯保険 | 海外旅行(利用付帯)、ショッピング(海外) |

| 申し込み方法 | - |

※1 最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

新規にご入会でAmazon.co.jpご利用分最大12,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえAmazon.co.jpで利用すると、Amazon.co.jpでのカードご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

さらにApple Pay・Google Pay・アプリご利用分最大3,000円キャッシュバック

新規入会&MyJCBアプリへログインのうえApple Pay・Google Pay・アプリ利用(Appleメディアサービス・Google Playストア)で利用すると、ご利用合計金額の20%をキャッシュバック。

キャンペーン期間:2024年4月1日~2024年9月30日の期間に新規入会された方

\ポイント還元率はいつでも2倍!/

いつでもポイントが2倍

出典:JCBカード公式サイト

出典:JCBカード公式サイト

通常のJCBカードのポイント還元率は0.5%ですが、JCB CARD W plus Lは還元率1.0%であり、いつでもポイントが2倍貯まります。

同じJCBカードシリーズの中でも、付与されるポイントが多いクレジットカードです。ポイントの還元率が高いため、日常的に利用しているとポイントの貯まり方が早いのがメリットといえます。

優待店での利用でポイントアップ

JCBのパートナーショップで利用した場合は、通常付与されるポイントのほかにプラスしてポイントがもらえます。ポイントは最大で21倍もらえるため大変お得です。

パートナーショップには、以下のようなお店があります。

- Amazon

- スターバックス

- セブンイレブン

なかでもStarbucks eGiftの購入は、最大21倍のポイントが還元されます。

39歳以下は年会費永年無料

JCB CARD W plus Lは、39歳までに入会すると年会費が永年無料です。さらに、家族カードやETCカードなどの追加も無料で行えます。

39歳までに入会していれば、40歳以降も年会費は永年無料になります。ずっと無料で使えるため、初めてクレジットカードを作成する方におすすめです。

また、興味がある方は編集部が執筆したetcカード 作り方の記事もご確認ください。

\ポイント還元率はいつでも2倍!/

クレジットカードが手元に届いたら必ずやるべきこと

クレジットカードの種類と契約内容を確認する

クレジットカードを受け取ったら、まずは自身が申し込んだ種類のカードであるか、申し込んだ契約内容と相違がないかを必ず確認しましょう。

万が一、申し込んだ内容と違っていたクレジットカードが届いた場合は、使用する前にクレジットカード会社に連絡しましょう。そのまま使用してしまうと、思わぬトラブルに巻き込まれる恐れがあります。

裏面に署名する

クレジットカードは、裏面に氏名を書く欄があります。署名欄には必ず利用者本人の氏名を記入しましょう。

署名がないと、紛失した際に悪意のある誰かに不正利用されても、利用者本人のカードと証明できないため補償の対象外になります。

なお、署名は漢字・カタカナ・英語など、どの方法で記入しても問題ありません。イニシャルのみでも記入可能です。

ただし、カード利用時に署名を求められた際に、同じサインが書けるようにしておきましょう。署名欄とサインが異なると、支払いを受け付けてもらえない恐れがあります。

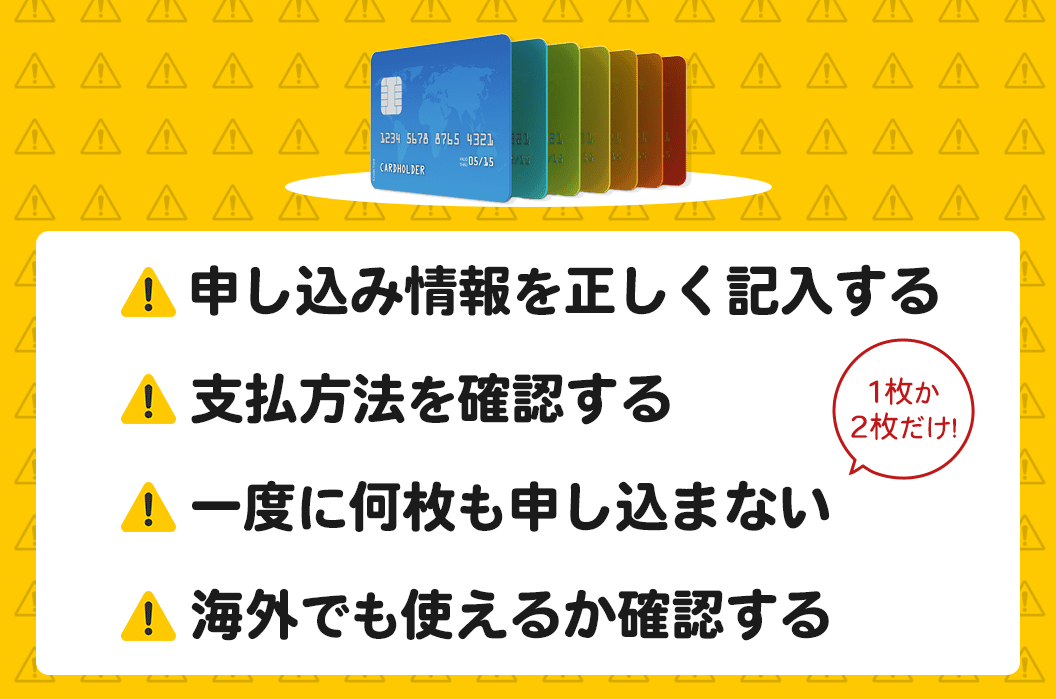

クレジットカード作成時に注意すべき点4つ

1.申し込み情報を正しく記入する

申し込みの際には、利用者の勤務先・収入や、他社から借り入れている金額などを申告する必要があります。申し込み情報は決して虚偽の申告をしてはいけません。

申し込み情報は直接審査に影響する部分なので、正しく記入しましょう。

なお、他社からの借り入れ金の中にはマイカーローンや住宅ローンは含まれないので、これらの借り入れがあっても申し込みは可能です。

2.支払方法を確認する

クレジットカードの支払方法には、一括払い・リボ払い・分割払いがあります。申し込み時に支払方法を決める際に、気付かずリボ払いを設定してしまうと、手数料の支払いが高くなって元本が減らずに長い間支払い続けることになってしまいます。

そのため、申し込み時にはリボ払いの設定をしない方がよいでしょう。リボ払いにする必要がある場合は、後からでも変更可能です。

3.一度に何枚も申し込まない

特典などに惹かれて、ついついクレジットカードを何枚も申し込んでしまいがちです。しかし、一度に何枚も申し込むと多重申し込みとみなされ、審査に落ちてしまう可能性があります。どうしても複数枚持ちたい場合は、2枚程度までに抑えましょう。

また、あまりたくさんクレジットカードを持っていても、カードの枚数分だけ付与されるポイントが分散してしまうのがデメリットです。

4. 海外でも使えるか確認する

JCB・Visa・Mastercardなどの国際ブランドが付いたクレジットカードは、海外でも利用可能です。

旅行やビジネスなどで海外によく行かれる方は、旅先の施設やお店でクレジットカードが使えるかを確認しておきましょう。クレジットカードがあれば、現金も少額の持ち合わせで済むため便利です。

クレジットカード作成時のよくある質問

クレジットカードの申し込みに必要なものは?

本人確認書類と利用代金の引き落とし口座情報が必要です。

また、場合によっては源泉徴収票や、所得証明書が必要になる場合もあります。

クレジットカード選びのポイントは?

利用者の生活圏で使えるクレジットカードを選んだ方がよいでしょう。

買い物などで利用した際に、特典などのサービスを受けられます。

また、年会費の安さやポイント還元率の高さ、付帯保険の充実度などもチェックしてみてください。

クレジットカードを作る手順は?

まずは、どのクレジットカードに申し込むか選び、Web・店頭・郵送のいずれかで申し込みを行いましょう。

すぐに利用したい方は、最短で申し込めるWeb申し込みがおすすめです。

クレジットカードを作る条件は?

基本的に、18歳以上で安定した収入があれば作成可能です。

セゾンカードインターナショナルのように、自身の収入がなくても配偶者収入があれば作成できる場合もあります。

無職でも作れる?

安定した収入がない場合は、カード作成が難しい場合があります。

しかし、家族カードやデビットカードであれば問題なく作成できる可能性があります。事前入金制のデポジット型カードも作成できる可能性があるでしょう。

学生・専業主婦(主夫)でも作れる?

学生や専業主婦(主夫)の方も作成できます。ただし返済能力が無ければカードは作れません。

たとえば、セゾンカードインターナショナルは専業主婦(主夫)や学生も作成可能です。

また、興味がある方は編集部が執筆した学生向けクレジットカードの記事もご確認ください。

クレジットカードの審査は厳しい?

クレジットカードの審査の厳しさは、クレジットカード会社によって異なります。カードランクがゴールドカード以上になると、審査は厳しくなる傾向があります。

しかし、「専業主婦(主夫)・学生も申し込み可能」や「収入の条件はなし」と記載されている場合は、審査に通りやすい可能性があるでしょう。

信用情報って何?

信用情報とは、申込者の返済能力や支払い能力を客観的に判断するための個人の情報です。

信用情報には、クレジットカードやローンなどの申し込み・返済履歴や、支払い遅延がないかなどの情報が掲載されています。保健医療に関する情報や、犯罪歴などは掲載されていません。

クレジットカード作成時のワンポイントアドバイスはある?

複数社を同時に申し込まないのがおすすめです。また、デフォルトの支払い方法をリボ払いではなく一括払いにしておきましょう。

一度に何枚も申し込むと、多重申込みとして審査に落ちる可能性があります。デフォルトの支払い方法がリボ払いになっている場合は、なかなか元本が減らない恐れがあるので注意が必要です。

クレジットカードは何枚まで持てる?

クレジットカードを持てる上限枚数は決められていません。

そのため、審査に通れば何枚でも所有することが可能です。

クレジットカードの発行には何日かかる?

通常、審査完了から1〜2週間程度で自宅にカードが届きます。

郵送で申し込んだ場合は、申込書の郵便配達にかかる日数などを考慮すると、カードが届くのは1ヶ月ほどかかるでしょう。

エポスカードのように、即日で店頭受け取りできるクレジットカードもあります。

即日発行する方法とは?

即日発行するには、Web申し込みがおすすめです。

手続きがスピーディに行えて、審査結果の通知も早く届きます。即日発行するには、クレジットカード会社の営業時間内に申し込むのがおすすめです。

まとめ

クレジットカードは、自身のライフスタイルに合わせて作るようにしましょう。たとえば、普段利用する店舗がポイントアップ対象となっていれば、お得にポイントが貯められます。

作り方はクレジットカード会社に申し込み、審査を受けるだけです。Web申し込みであれば初心者の方も申し込みやすく、比較的早くカードを受け取れるのでおすすめです。

年会費の安さやポイント還元率の高さなどを比較しながら、自分に合った1枚を選んでみてください。